Taxes et Impôts Panneaux Solaires - Guide Complet 2024

Selon Benjamin Franklin, l’un des pères fondateurs des Etats-Unis, il n’y a que deux choses certaines dans ce monde : la mort et les taxes.

L’énergie solaire photovoltaïque ne fait pas exception à cette règle.

Ce guide va vous apprendre tout ce que vous devez savoir sur la fiscalité des panneaux solaires.

Alors commençons sans plus attendre…

Saviez-vous qu'il était possible de louer des panneaux solaires à moins de 2 € /jour avec Otovo ? Entrez votre adresse ci-dessous et obtenez un devis gratuit !

TVA du solaire 2024 : comment déclarer vos panneaux photovoltaïques aux impôts ?

Taxe sur le photovoltaïque pour les particuliers

A l’achat d’une installation de panneaux photovoltaïques, vous payez la TVA sur le matériel et la main d’oeuvre.

Ce qui distingue la fiscalité de l’énergie solaire sur ce point, c’est que la TVA varie en fonction de la taille de l’installation que vous prévoyez de faire :

- Jusqu’à 3 kWc– soit une dizaine de panneaux solaires, couvrant une vingtaine de mètres carrés – vous bénéficiez d’une TVA à 10 % seulement.

Attention, si votre maison a moins de deux ans, vous ne pouvez pas bénéficier de cette TVA réduite ! - Au-delà, la TVA passe à 20 % sur l’ensemble du projet. Il est donc largement plus avantageux, par exemple, de réaliser un 3 kWc plutôt qu’un 3,2 kWc.

Le thermique et l’aérovoltaïque

Les travaux réalisés dans le cadre de la loi sur la Transition énergétique bénéficient d’une TVA à taux réduit à 5.5 %. Attention car si votre maison a moins de deux ans -vous voyez où je veux en venir-, vous ne pourrez pas bénéficier de cette TVA à taux réduit.

Déclarer une installation solaire de puissance inférieure ou égale à 3 kWc

Est-ce que les panneaux solaires sont déductibles des impôts?

Oui ! Si la puissance installée telle qu’elle figure sur le contrat d’achat avec EDF O.A. est inférieure ou égale à 3 kWc, le montant de votre vente d’électricité photovoltaïque n’est pas imposé au titre de l’impôt sur le revenu.

Et ce, que vous soyez en autoconsommation avec vente du surplus ou en vente totale.

Afin de bénéficier de cette exonération, votre installation doit tout de même remplir les 2 conditions suivantes :

- Être raccordée au réseau public en deux points au plus ;

- Ne pas être affectée à l’exercice d’une activité professionnelle.

Autrement dit, si l’installation des panneaux solaires est effectuée par une entreprise, les revenus seront imposables quoiqu’il arrive.

Vous êtes propriétaire de 2 installations photovoltaïques, chacune de puissance inférieure ou égale à 3 kWc ?

Dans ce cas, vous êtes aussi concerné(e) par l’exonération que nous venons de voir.

Attention : La vente de votre électricité photovoltaïque est réalisée au nom d’une personne morale (une entreprise) ?

Dans ce cas, peu importe la puissance, vous êtes imposé(e) au taux de l’Impôt sur les Sociétés (IS).

La date limite de dépôt des résultats dépendra de la date de clôture de votre exercice comptable.

Pour plus d’information, contactez un comptable.

Electricité Solaire : Déclarer sa production photovoltaïque

Attention !

Ce n’est pas parce que vous êtes exonéré(e) que vous ne devez pas déclarer les revenus de votre installation solaire.

Comment faire ?

Vous devez télécharger puis joindre à votre déclaration de revenus classique le formulaire 2042C Pro.

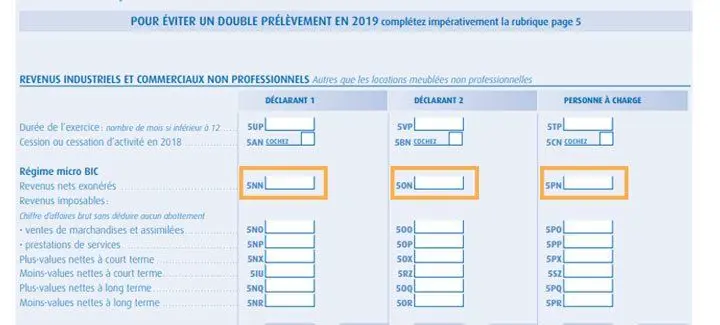

Descendez page 3, et remplissez le(s) champ(s) SNN / SNO / SNP comme ci-dessous :

Pas de panique.

Vous ne serez pas imposé(e) !

L’administration fiscale doit simplement garder une trace de vos revenus photovoltaïques.

Enfin, sachez que la vente de votre électricité photovoltaïque est également exonérée des taxes suivantes :

- TVA ;

- CSG ;

- CRDS ;

- Et autres prélèvements sociaux.

Déclarer une installation solaire de puissance supérieure ou égale à 3 kWc

Cette fois, pas d’échappatoire.

Si votre installation photovoltaïque est de puissance supérieure à 3 kWc, le revenu issu de la vente est imposable.

Le mode d’imposition va alors dépendre du montant des revenus que vous déclarez.

Je vous explique tout.

La vente de votre électricité est inférieure ou égale à 70 000 €

Dans ce cas, vous devez opter pour le régime Micro-BIC.

① Le régime Micro-BIC : c’est quoi ?

Lorsque vous optez pour le régime Micro-BIC, vous déclarez vos revenus issus de la vente de l’électricité comme des bénéfices industriels et commerciaux non professionnels.

Concrètement, ça veut dire quoi ?

Le montant de la vente de votre électricité est considéré comme un chiffre d’affaire issu d’une activité non professionnelle.

La bonne nouvelle ?

Vous bénéficiez d’un abattement minimum de 305 €.

Autrement dit, si votre chiffre d’affaire déclaré est inférieur à 305 €, vous devez déclarer vos revenus mais ne serez pas imposé(e) !

Si votre chiffre d’affaire dépasse 305 €, un abattement forfaitaire de 71 % s’applique.

Résultat :

Seul 29 % de votre chiffre d’affaire est donc imposable au taux normal de votre tranche d’imposition figurant sur votre déclaration de revenu.

Ensuite, un taux de prélèvements sociaux de 15,5 % s’applique au revenu imposable, si et seulement si, il est supérieur à 61 €. Si ce n’est pas le cas, le recouvrement des prélèvements sociaux n’a pas lieu.

Bon, je vois bien que j’en ai perdus certains.

Prenons un exemple simple afin d’illustrer l’imposition en régime Micro-BIC.

Par exemple : vous déclarez un revenu issu de la vente de votre électricité de 1 000 €.

Vous ne serez imposé que sur 1 000 x 0.29 = 290 €.

Si le taux d’imposition qui figure sur votre déclaration de revenu est de 30 %, dans ce cas le montant de l’impôt sur le revenu duquel vous devez vous acquitter est de 0.3 x 290 = 87 €.

Ensuite, le taux de prélèvements sociaux s’applique pour un montant de 0.155 x 290 = 44.95, soit environ 45 €.

Comme ce montant est inférieur à 61 €, il ne sera pas prélevé.

Finalement, le revenu nettiré de la vente de votre électricité est donc de 1 000 – 87 = 913 €.

Facile non ?

② Le régime Micro-BIC : comment déclarer ?

Tout se passe une nouvelle fois à la page 3 du formulaire 2042C Pro.

Attention : cette fois-ci, vous ne devez pas remplir les champs de revenus exonérés, mais bien de revenus imposables.

C’est l’administration fiscale qui procédera ensuite aux abattements tels que décrits plus haut.

La vente de votre électricité est comprise entre 70 000 € et 247 000 €

Dans ce cas, vous devez déclarer vos revenus dans le cadre du régime réel d’imposition simplifié (RRS).

① Le régime RRS : c’est quoi ?

Il s’agit d’un régime d’imposition des entreprises.

Pour en bénéficier, vous devez donc vous déclarer en tant qu’entreprise.

L’intérêt d’un tel régime est que vous pouvez récupérer la TVA sur la partie « matériel » de votre devis.

Attention : vous avez toutefois des obligations comptables vis-à-vis de l’administration fiscale.

Vous devrez en effet fournir à l’administration fiscale :

- Un bilan simplifié ;

- Un compte de résultat ;

- Les annexes.

Concrètement, cela veut dire que vous devrez tenir une comptabilité.

Dans le cas du RRS, vous ne bénéficiez d’aucun abattement et devez déclarer votre bénéfice net.

En conclusion, le régime RRS nécessite de tenir une comptabilité.

Si celle-ci n’est pas réalisée par vos soins (vous n’avez pas le temps ou les compétences), vous devrez faire appel à un expert-comptable.

Cela représente un certain coût qui doit être pris en compte.

Ce régime se révèle toutefois intéressant si la taille de l’installation solaire est conséquente et vous permet de récupérer la TVA, ou si votre chiffre d’affaires est élevé.

② Le régime RRS : comment déclarer ?

Cette fois, c’est une autre paire de manche.

Comme précisé ci-dessus, déclarer ses revenus en RRS réclame de tenir une comptabilité, tout comme une entreprise.

Vous devez alors remplir et transmettre :

- Le formulaire 2042C Pro ;

- La déclaration de résultat des BIC 2031 ;

- La liasse des tableaux annexes 2033 A à G.

Votre déclaration doit être déposée avant le 2ème jour ouvré suivant le 1er mai.

Attention :

La déclaration de résultat ainsi que les tableaux annexes doivent être déposés par voie dématérialisée.

Cela peut être fait soit par procédure EDI-TDFC, soit sur le compte fiscal en ligne pour les professionnels (mode EFI)

Crédit d'impôt panneaux photovoltaïques 2024

Si vous avez engagé des dépenses pour des travaux d’économie d’énergie, vous pouvez, sous certaines conditions, bénéficier d’un avantage sur votre impôt sur le revenu : le crédit d’impôt pour la transition énergétique.

Voyons maintenant les crédits d’impôt spécifiques aux différents types d’installations solaires.

Le Crédit d’impôt pour l’énergie solaire photovoltaïque, c’est fini (depuis 2014)

Comme cette question revient très régulièrement et qu’elle reste un des arguments préférés des arnaqueurs, nous allons régler le cas du crédit d’impôt de suite.

Depuis 2014, la loi de finances a supprimé l’éligibilité des centrales photovoltaïques au crédit d’impôt.

Il n’est donc plus possible de bénéficier d’un crédit d’impôt pour l’installation de panneaux solaires.

Pourquoi une telle mesure ?

Car le tarif d’achat bonifié de l’électricité vendue à EDF Obligation d’Achat (EDF OA) constituait une incitation suffisante.

Le crédit d’impôt pour le solaire thermique

Vous souhaitez faire des économies sur votre facture d’eau chaude ?

Alors les panneaux solaires thermiques sont la solution.

En effet, le chauffe-eau solaire individuel, abrégé CESI, est une solution simple à mettre en œuvre et peut couvrir, selon la région et la taille de l’installation, 50 à 80 % des besoins moyens annuels d’eau chaude sanitaire et la totalité des besoins à la belle saison.

De plus, vous pouvez bénéficier d’un crédit d’impôt égal à 30 % du montant total de votre chauffe-eau solaire.

Afin de bénéficier du Crédit d’Impôt pour la Transition Énergétique (CITE) sur le solaire thermique, l’installation doit respecter une condition spécifique. Les capteurs solaires doivent être certifiés CST Bat ou Solar Keymark. Une certification équivalente peut être acceptée si elle respecte les normes NF EN 12975 ou NF EN 12976 et qu’elle est mentionnée comme telle sur la facture ou l’attestation fournie par l’entreprise.

Notons que cette condition spécifique est complémentaire à celles mentionnées précédemment.

Il est indispensable de déclarer le montant de la rénovation énergétique dans la rubrique "charges deductibles". Sans cette mention, votre crédit d'impôt ne peut pas être estimé par l'État.

Le crédit d’impôt pour le solaire aérovoltaïque

Les panneaux solaires aérovoltaïques ouvrent également le droit à un crédit d’impôt d’un montant maximal de 1 200€.

Notons également qu’aux yeux de la réglementation française, l’aérovoltaïque est considéré comme un chauffage solaire.

Plafond du Crédit d’Impôt

Le Crédit d’Impôt n’est bien entendu pas illimité. Ces aides sont limitées par des plafonds légaux qui varient selon la situation légale du demandeur.

- Pour un célibataire, veuf ou divorcé, le plafond est limité à 8 000 € ;

- Pour un couple marié ou pacsé : 16 000 € ;

- Chaque personne à charge au sein du foyer peut ajouter 400 € au plafond limite.

Panneaux solaires financés par EDF et le gouvernement ?

On ne le répétera jamais assez : C’EST UNE ARNAQUE.

Vous entendrez le terme magique de « panneaux solaires autofinancés par le gouvernement / EDF » uniquement de la bouche des commerciaux peu scrupuleux.

Notez aussi qu’ils se proclament également souvent « partenaires d’EDF ».

Si ces mots sont entourés d’une proposition comme suit :

« Installation de 20 panneaux de 275 W pour atteindre les 5 kW.

Garantis 25 ans, contrat de rachat EDF garanti 20 ans à 20 cts le kWh.

Prix total du projet: 23 540 €, avec 4 800 € de récupération TVA et 1 200 € reçus à l’installation.

Ces 6 000€ sont à envoyer à l’organisme de crédit afin de n’avoir plus que 19 000 € à financer. »

Vous venez d’entendre la combinaison gagnante de l’arnaque : récupération de TVA + organisme de crédit.

Fuyez donc. Gardez simplement en tête qu’EDF ou le gouvernement n’offrent pas de panneaux solaires gratuits !

Primes à l’investissement 2024 pour les panneaux solaires

Une prime pour remplacer le CITE photovoltaïque

L’arrêté tarifaire du 9 mai 2017 sur le photovoltaïque a changé beaucoup de choses.

Tout d’abord, les personnes souhaitant passer à l’énergie solaire en autoconsommation bénéficient maintenant d’une prime à l'autoconsommation.

Cette dernière est dégressive tous les trimestres en fonction des volumes de demande de raccordement. Il est donc intéressant de lancer sans attendre votre projet solaire, pour bénéficier du montant de prime de plus élevé.

La prime est actuellement fixée à :

- 220 €/kWc pour une installation inférieure ou égale à 3 kilowatts-crête (kWc) ;

- 160 €/kWc pour une installation d’une puissance comprise entre 3,1 et 9 kWc ;

- 190 €/kWc pour une installation d’une puissance comprise entre 9,1 et 36 kWc ;

- 100 €/kWc pour une installation d’une puissance comprise entre 36,1 et 100 kWc.

Il s'agit des tarifs et primes officiels mis à jour régulièrement par la CRE (Commission de Régulation de l'énergie). Ces montants sont applicables aux projets photovoltaïques dont la demande complète de raccordement a été faite entre le 1er novembre 2024 et le 31 janvier 2025.

Cela dit, pour prétendre à cette prime, votre projet doit remplir une des conditions suivantes :

Votre système photovoltaïque doit être parallèle à votre toiture.

OU

Votre système photovoltaïque est installé sur toiture plate.

OU

Le système photovoltaïque remplit une fonction d’allège, de bardage, de brise-soleil, de garde-corps, d’ombrière, de pergolas ou de mur-rideau : cette dernière condition est une nouveauté de l’arrêté du 9 mai 2017.

ET

Votre installation doit-être raccordé au réseau d’électricité.

Notons que le plus souvent, vous bénéficierez de cette prime grâce à la première condition.

Comment obtenir la prime à l’investissement pour l’autoconsommation ?

La prime à l’investissement est accordée sans condition de ressources.

La demande de prime à l’autoconsommation se déclenche lors de la demande de raccordement.

Une fois la demande de raccordement à ENEDIS faite, EDF OA vous versera cette prime.

Faut-il déclarer sa prime à l’investissement ?

Vous êtes très nombreux.ses à nous demander si vous devez déclarer votre prime à l’investissement.

Nous avons contacté EDF OA, et la réponse est simple : en tant que particulier producteur d’électricité photovoltaïque, vous n’avez pas à déclarer la prime à l’investissement.

C’est aussi simple que cela !

Cas Pratique

Vous connaissez maintenant l’essentiel de la fiscalité de l’énergie solaire.

Concluons par un petit exemple, pour être sûrs que tout est bien clair.

Vous avez fait réaliser une installation photovoltaïque, d’un coût de 18 000 €.

La puissance étant supérieure à 3 kWc, vous avez donc payé pour son installation une TVA à 20 %.

Supposons que vous avez une excellente exposition, et que vos panneaux solaires génèrent 2 000 € par an. Sur ces 2 000 €, 1 420 sont abattus.

Sur les 580 euros restants, vous payez 89,9 € de prélèvements sociaux.

Et si par exemple, vous êtes imposé à 30 %, vous payez 174 € d’impôts sur le revenu.

Résultat des courses : pour 2 000 € de revenus annuels, il vous reste 1 736,1 € après impôt.

Bref, grâce à la fiscalité particulièrement avantageuse de l’énergie solaire, vous atteignez un taux de rentabilité compris entre 8 et 12 %.

FAQ

Le crédit d’impôt existe-t-il toujours ?

Le crédit d’impôt pour la transition énergétique (CITE) n’existe plus pour le photovoltaïque depuis 2014 ! Il a été remplacé par la prime à l’autoconsommation.

Comment déclarer les revenus issus de vos panneaux solaires photovoltaïques ?

Vous pouvez opter pour le régime micro-bic en déclarant vos revenus directement dans votre déclaration de revenus. Si vos revenus sont inférieurs à 305 €, vous n’êtes pas imposés. Sinon, le taux de 29% s’applique.

En optant pour le régime réel simplifié, vous récupérez la TVA liée à l’achat du matériel. Vous devez toutefois tenir une comptabilité et fournir un bilan aux impôts chaque année. Vous êtes imposé(e)au taux d’imposition particulier.

Est-ce rentable d’installer des panneaux photovoltaïques ?

Oui, le taux de rendement interne d’une installation photovoltaïque est compris entre 8 et 12 %. Installer des panneaux photovoltaïques est donc particulièrement rentable.

Quelles aides de l’Etat pour les panneaux photovoltaïques en 2025 ?

Le gouvernement a récemment annoncé que les aides pour l’installation de panneaux solaires pourraient être réduites, voire supprimées dans les mois à venir. Depuis août 2023, ces aides diminuent chaque trimestre, et la tendance semble se confirmer pour 2025. L’objectif affiché dans le nouveau budget est de faire des économies, ce qui pourrait impacter directement les ménages souhaitant investir dans l’énergie solaire.

Si vous hésitez encore, c’est le moment d’agir ! En installant vos panneaux solaires dès maintenant, vous maximisez vos chances de bénéficier des aides actuelles avant qu’elles ne disparaissent. Ne laissez pas passer cette opportunité d’alléger votre investissement et de sécuriser votre indépendance énergétique.

Quelle est la taxe sur les panneaux solaires ?

Jusqu’à 3 kWc, vous bénéficiez d’une TVA à 10 % seulement.

Attention, si votre maison a moins de deux ans, vous ne pouvez pas bénéficier de cette TVA réduite !

Au-delà, le taux de TVA passe à 20 % sur l’ensemble du projet.